そろそろ家を買おうと思うんだけど、今は買い時なのかしら? だって、タイミングを間違えて損するのはイヤだもの。

こんな悩みを解決するために、わかりやすく記事を書きました。執筆は相談実績15年以上の現役ファイナンシャルプランナー(FP)が担当しています。

多くの人にとって、家は人生最大の買い物。できれば、ベストなタイミングで手に入れたいですよね。

本記事では、家を買うタイミングの決め方や、2024年が買い時なのか、さらに 家を買うタイミングで成功した人や失敗した人を紹介します。

それでは早速、FP相談の実務で得たエッセンスをお伝えしていきましょう。

家を買うタイミングはどうやって決める?

家は高額な買い物なだけに、「ウチの家計状況で、家なんか買っても大丈夫?」と不安になる人も少なくないでしょう。

また、物価の高騰が続き、住宅ローン金利の上昇が話題になる昨今では、「家を買うタイミングって、どうやって決めたらいいの?」という疑問もわいてくると思います。

この章では、その不安や疑問を解決していきましょう。

ライフプランで将来の収支を見極める

家は欲しいけど、住宅ローンを返していけるのか不安だわ。子どもが成長したら教育費も増えるだろうし…。

将来の収支を検討するには、「ライフプラン」が役に立ちますよ。

人それぞれ、家族構成も違えば ライフスタイルだって異なるもの。ライフプランを作れば、大きい支出を伴うイベントの有無、そのタイミングを確認できるので、計画的に備えられるようになります。

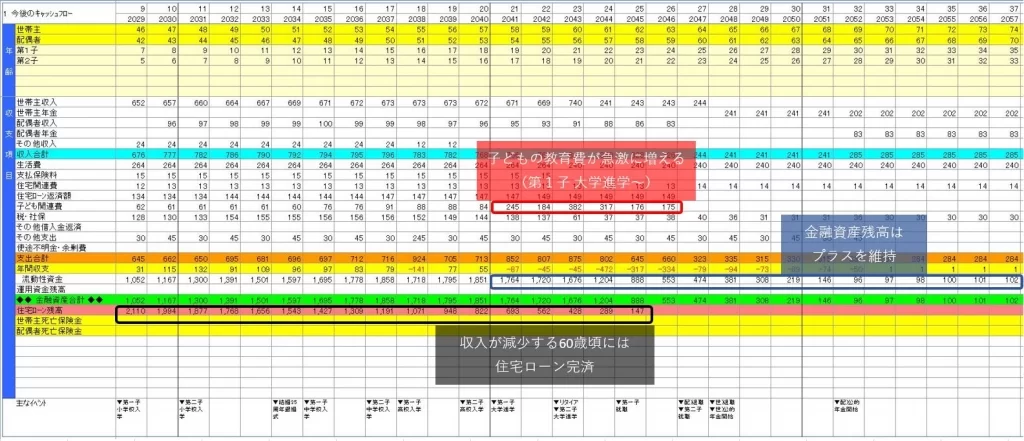

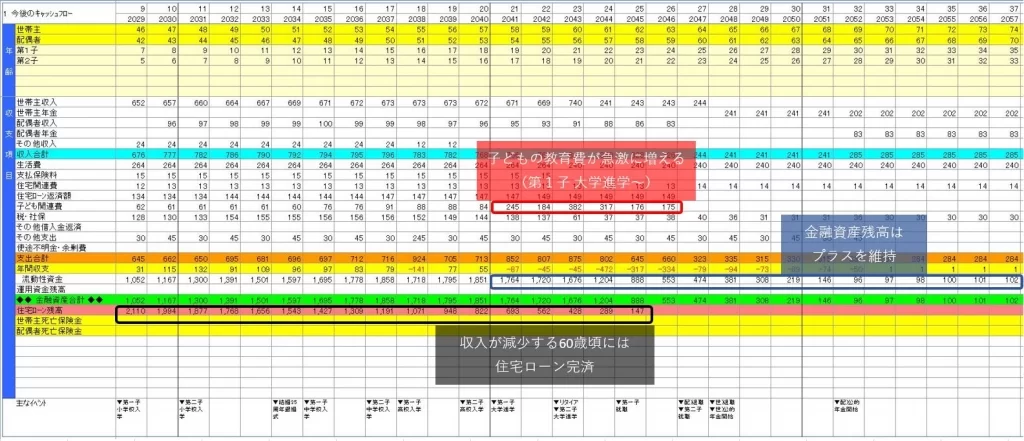

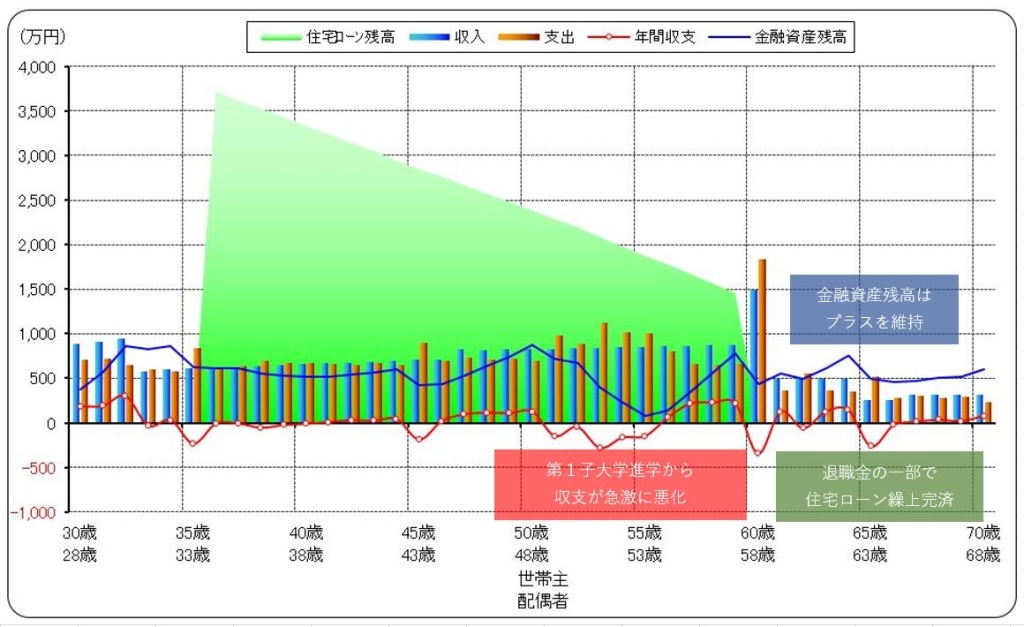

【ライフプランのキャッシュフロー表】

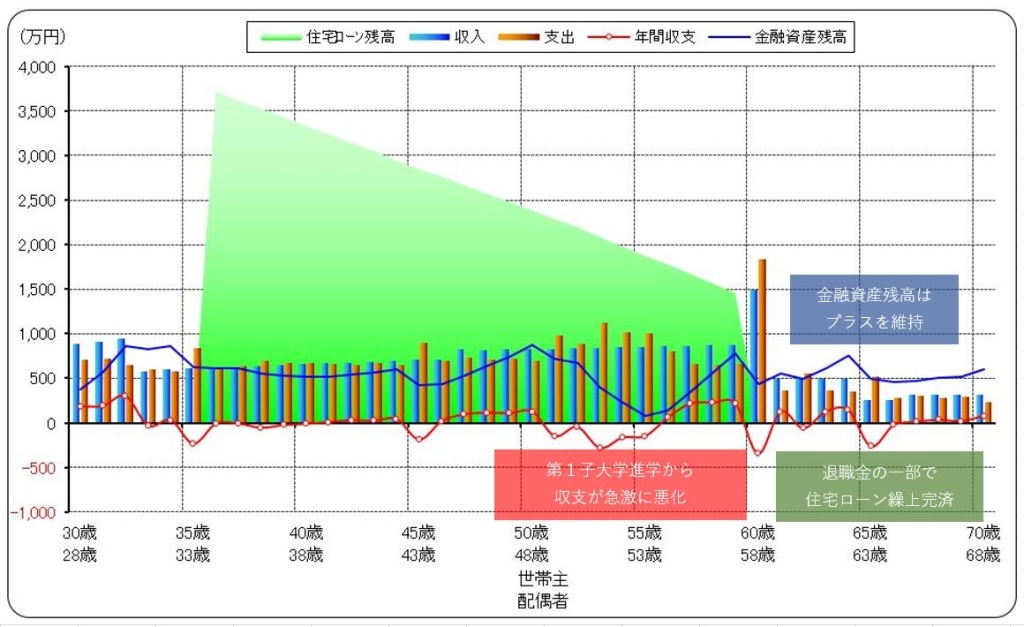

【ライフプランの収支推移グラフ】

ライフプランで将来の収支をシミュレーションしておけば、安心してマイホームを購入できるでしょう。

無料でライフプランを作る方法は、こちらの記事↓に詳しく書きました。ぜひチェックしてください。

ちなみに、家を買うきっかけになるライフイベントって、どんなものがあると思いますか? 私のFP相談では、次の4つが多いですね。

【結婚】

人生のパートナーが決まったタイミングで家を買うのは合理的。どのみち実家を出て賃貸暮らしを始めるなら、新居にあてる費用を住宅ローン返済にまわせる。

【妊娠・出産】

家族が増えると、住まいが手狭になる。賃貸暮らしだと、子どもの泣き声や足音が気になる。

【子どもの成長や進学】

小学校の就学前が多い。「親の都合で転校させたら可哀想」というのが理由。また、成長するにつれて 子ども部屋が必要になってくる。

【子どもの独立や定年退職】

50歳代に多い。それまで賃貸暮らしだった人が、老後を考えて家を買う。子どもが独立して夫婦2人になると、家が広すぎる。足腰が弱ることを想定し、郊外の戸建てを売って 駅近のマンションを買う。

いずれにしても、なんらかのライフイベントをベストタイミングと捉えて、暮らしやすい家を買う人が多いようです。

周囲の意見に惑わされない

ここ数年で、ママ友が3人も家を買ったのよね。みんな「今が買い時」って言うから、焦っちゃうわ…。

でも、その根拠は何でしょう? それぞれの家庭で事情は異なりますから、あまり周囲の意見に惑わされないほうがいいですよ。

私のFP相談でも、家を買おうと思ったきっかけが「知り合いから勧められたから」という人は少なくありません。

どれだけインターネットが普及して 大量の情報が得られるようになっても、実体験に基づくアドバイスには勝てないもの。リアリティー抜群だし、まるで説得力が違いますからね。

まして、ママ友のような“なかよし”であれば なおさらです。でも、そのママ友は、「あなたの将来」まで責任を持ってくれるでしょうか?

たしかに。私が住宅ローン返済に困窮しても、ママ友は助けてくれないわよね…。

そもそも、じぶんの家計状況(預貯金額や毎月の住宅ローン返済額)を正直にさらけ出せる相手というのは、意外に少ないのではないでしょうか?

親、兄弟、友人や会社の同僚…。話せる人は周りにたくさんいるような気がしても、いざ家計の相談となれば対象者は限られてしまいます。

もし、相談できる相手がいたとしても、返ってくるアドバイスを どこまで信用していいのか迷うもの。

そんなときは、お金の専門家であるファイナンシャルプランナー(FP)を頼ってください。いきなり有料相談はハードルが高いという人は、まず無料相談からトライしてみましょう。

ライフプランでお困りなら、ふくろうの保険Naviにご相談ください。ファイナンシャルプランナー(FP)が無料でアドバイスいたします。

みんなは、どのタイミングで家を買った?

みんなは、どのタイミングで家を買ったのかしら?

国土交通省の統計データ(令和3年度 住宅市場動向調査報告書)を見てみましょう。

【平均年齢】30歳代後半~40歳代前半

【平均世帯年収】700~850万円

・平均年収 744万円(初めて住宅を購入した世帯)

・新築住宅 776万円

・中古住宅 681万円

【自己資金(頭金)】1,000万円前後

・平均 約981万円(初めて住宅を購入した人)

・分譲マンション 1,337万円

・中古戸建住宅 795万円

【世帯人数】3.2人

・注文住宅 3.3人

・分譲戸建住宅 3.6人

・分譲マンション 2.7人

・中古戸建住宅 3.2人

・中古マンション 2.6人

2024年は家を買うタイミングか?

2024年に家を買うのはどうなのか? タイミングの良し悪しが気になっている人もいるでしょう。

円安の影響で建築資材が高騰。新築住宅の価格は依然として上昇傾向です。では中古住宅はどうなのかと言えば、こちらも価格上昇中。(過去と比べて)家を安く買うには、決して良いタイミングとは言えない状況が続いています。

では、待つべきか否か…。結論から申し上げますと、待つのはオススメできません。

この章では、その理由をお伝えしていきます。

ゼロ金利解除。日銀が17年ぶりに利上げ

最近、利上げのニュースをよく耳するわね。

はい。日銀が「マイナス金利政策」を解除したんです。いよいよ、金利の引き上げを決めました。

日銀による利上げは、およそ17年ぶり。世界的にも異例だった日本の金融政策は、ついに正常化へ向けて大きく転換します。

具体的には、日銀の当座預金に適用される金利を「0.1%」とすることで、短期市場で金融機関がお互いに資金をやり取りするときの金利“無担保コールレート”を「0%~0.1%」程度で推移させる方針です。

さて、この「マイナス金利解除」で、生活への影響はどうなるのでしょうか?

【預金金利】→ 上昇

すでに、定期預金の金利を引き上げる金融機関が現れている。

【長期(固定)金利】 → 上昇

金融機関が参考にする「長期金利」の水準は、すでに引き上げる動きが出ている。

【変動金利】 → 据え置き

基準金利は「短期プライムレート」を参考に決められるが、主要な銀行の「短期プライムレート」は、2009年1月13日以降 ずっと変わっていない。

日銀の政策金利引き上げで、今後 金融機関がどのような判断をするかが注目されます。

今後も住宅価格が上がっていく

もう住宅価格が下がることはないのかしら?

残念ながら、しばらくは上昇局面が続くと考えられます。

【建材の価格】 → 上昇傾向が続く

世界情勢の影響で、木材の輸入が禁じられる懸念も…。建設用資材の不足が価格上昇を招く可能性が高い。

【住宅地の価格】 → 上昇傾向が続く

新型コロナウイルス感染症の影響で一時的に下落したが、収束後は上昇局面が続いている。

【建材や土地の価格が与える影響】

建材や土地の価格が上昇

→住宅価格が上昇

→家を買うタイミングを遅らせるほど高値になる

なお、マンションの価格も 2013年以降は大幅な上昇が続いています。

住宅ローン金利が上がっていく

やっぱり、住宅ローン金利は上がっていくのかな?

現在が超低金利なので、ほとんど下落余地はありません。したがって、今後は上昇していく可能性が高いでしょう。

私のFP相談では、家を買うタイミングとして「住宅ローン金利の低さ」を挙げる人が少なくありません。

たしかに、現在の住宅ローン金利は低い。変動金利は0.3%~0.4%台が相場のところ、条件を満たすことで0.1~0.2%台で融資するネット銀行には驚かされます。

しかし、状況は変わりました。先ほども触れたとおり、日銀が大規模金融緩和政策の修正を発表し、マイナス金利政策を解除したからです。

もし日本経済の成長が続いたら

→ 日銀は政策金利を上げる

→ 住宅ローンの基準金利が上がる可能性が高い

→ さらに住宅ローンの優遇幅が縮小されるかもしれない

→ ただし、優遇幅縮小で影響があるのは新規借り入れの人だけ

→ 今なら まだ優遇幅が大きい

→ 待たずに住宅ローンを借りたほうがいい

日銀の金融緩和政策は しばらく続きます。そのあいだは、変動金利が低い状態が維持されるでしょう。

あなたが、家を買うタイミングを模索しているなら、早めに購入することをオススメします。なぜなら、低金利の恩恵を享受しつつ、確実に住宅ローンの債務を減らせる可能性が高いからです。

【FP体験談】家を買うタイミングで成功した人&失敗した人

この記事の最後に、私のFP相談における体験談をご紹介しましょう。

今まさに、家を買うタイミングを決めようとしている あなたの参考になれば嬉しいです。

【成功した人】出産してすぐに家を買ったAさん

Aさんは第一子を出産したばかり。将来のことで悩んでいましたが、ライフプランに出会って大正解でした。

Aさんは堅実な人柄。ご自分でライフプランを作ってみたものの、どうにも納得できず。やっぱり専門家のアドバイスが欲しいと、WebサイトからFP相談を申し込まれました。

その時点では保育士として働いていたAさんですが、じつは「専業主婦」志望。でも、ご主人に言い出す機会は なかなかありません。

小さい頃から「ピカピカの素敵な家で、家事に専念すること」を夢見てきたのに、結婚した相手は“超”がつくほどの倹約家。

家は中古でじゅうぶん。クルマもいらない。共働きで稼いだお金は老後のために貯めよう…。こんな調子です。

でも、妊娠をきっかけに「どうにか専業主婦への道を探ろう」と 色々調べた結果、ライフプランに辿り着きます。

「私が仕事をやめても経済的に問題ないことを数字で示せばいい」と考え、さらに「中古じゃなくて、新築だって買えることを納得してもらいたい」と思うようになります。そしてFP相談。

FPの私がライフプランをもとにアドバイスすることで、Aさん夫妻は第三者の視点を得ました。その結果、ご主人は将来のキャッシュフローを見て安心し、新築の家を買うことを決断。Aさんが専業主婦になることも快諾してくれたのです。

早いもので、あれから13年。たまにお邪魔するお家は、いつもキレイに掃除が行き届いて ほんとうに気持ちがいい!

もはや親の背丈に並ぶほどスクスク育った“当時の赤ちゃん”は、先日もママの手料理で元気いっぱいでした。その姿を眺めるAさんの笑顔が、なによりも「成功の証」だと思います。

【失敗した人】結婚と同時に入居しようと家を買ったBさん

Bさんが家を買うタイミングは早すぎました。新居で一緒に暮らし始めて、パートナーとの相性が悪いことに気づいたのです。

Bさんとの出会いは住宅展示場。私はハウスメーカーの提携FPとして面談しました。

当時はまだ婚姻届けを提出する前。まだ「夫婦」ではなく、20代半ばの爽やかなカップルです。

お二人とも大企業に勤務の共働き。奥様の親から贈与される金額も大きく(1,000万円ほど)、ライフプランはまったく問題ありません。まさに、トントン拍子で注文住宅の契約まで進みました。

新築の家に入居されてからも頻繁にメールをいただき、家計相談などを承っていたのですが…。突如、「離婚」の報告が入ります。

原因は、「奥様の親が 夫婦の生活に立ち入り過ぎる」こと。家の購入資金を出してもらっているので、初めのうちは ご主人も我慢していましたが、半年でストレスが限界に達したそうです。

「親の行動に対して、奥様が拒否感を示さないのが いちばん辛かった」と、寂しそうに言っていたご主人の顔…。今でも脳裏に焼き付いています。

頭金を援助してくれる親には、もちろん感謝するべきでしょう。しかし、その金額が大きかったり、夫婦どちらかの親からだけという場合は、気をつけたほうがいいのかもしれませんね。

結局、奥様は実家へ帰りました。残されたご主人は奥様分の名義を買い取り、一人で住宅ローンを返済しながら大きな家で暮らしています。

まとめ:もうこれで 家を買うタイミングを迷わない!

家を買うタイミングに正解はありません。なぜなら、それぞれの家庭で事情がまったく異なるからです。

あなたのベストタイミングを知したいなら、ライフプランを作るべき。少し面倒かもしれませんが、時間と労力をかけるだけの価値は絶対あります。

くれぐれも周囲の意見に惑わされず、じぶんに適したタイミングで 家を買ってください。

大事なことを忘れないように、もういちどポイントの復習をして筆を置きますね。

・将来の収支を検討するには、「ライフプラン」が役に立つ。

・周囲の意見に惑わされるな。家を買うタイミングは自分で責任を持つこと。

・日銀の「ゼロ金利解除」が与える影響を注視しよう。

・住宅価格の上昇局面はしばらく続く可能性が高い。

・住宅ローンは既に超低金利。ほとんど下落余地はない。

・総合的に考えて、家を買うのを待つのが得策とは考えにくい。

最後まで読んでくださって ありがとうございます。FPコラムでは ほかにもお金と生活インフラに関する記事を書いてるので、ぜひチェックしてくださいね!

【執筆者:内田 正雄(Uchida Masao)】

ファイナンシャルプランナー(FP)|住宅ローンアドバイザー|宅建士(資格者)|証券外務員一種

タヌキと出会うのが珍しくない、のんびりした郊外に住む ファイナンシャルプランナー(FP)。横浜国立大学を卒業後、ミサワホームに入社。マイホーム取得という大きな買い物をサポートするためにFP資格を取得。ライフプランを作る重要性に目覚め、住宅ローンの有料相談を展開する保険代理店などで多くの経験を積んだ。豊かなライフスタイルにつながる情報を発信中。