ライフプランなんて、作っても意味ないでしょ? ダラダラと表やグラフが並んでるだけで「だから何なの?」って感じよね

こんな疑問を抱えていませんか? ライフプラン作成依頼をたくさん受けてきた ファイナンシャルプランナー(FP)が、この記事で とくに重要だと思うポイントを解説していきますね。

「ライフプランが ほんとうに意味ないのか」を知るには、作るときの注意点を理解することから始めましょう。

これからお伝えする情報に目を通せば「ライフプランを人生に活かす」その具体的な方法がわかります。

こんなライフプランじゃ意味ない!注意点3つ

社員向けセミナーでライフプランを作ってもらったんだけど、なんか時間のムダだったなぁ~

さては、いろいろ質問されましたね。家族構成から始まって、年収や生活費、貯蓄額や保険の加入状況など、さんざん個人情報を聞かれたんでしょう。

それなのに、手渡されたライフプランを「意味ない」と感じてしまう。ぶっちゃけ、シラケた気持ちですよね。よくわかります。

あなたが、そう感じるのには ハッキリ理由があるんです。

それでは早速、ライフプランを作るときの注意点を3つ お伝えしていきますね。

① FPに任せっきりで作ったライフプラン

そもそもライフプランを作る目的は何でしょうか?

人それぞれ、家族構成も違えば ライフスタイルだって異なるもの。ライフプランを作れば、大きい支出を伴うイベントの有無、そのタイミングを確認できるので、計画的に備えられるようになります。

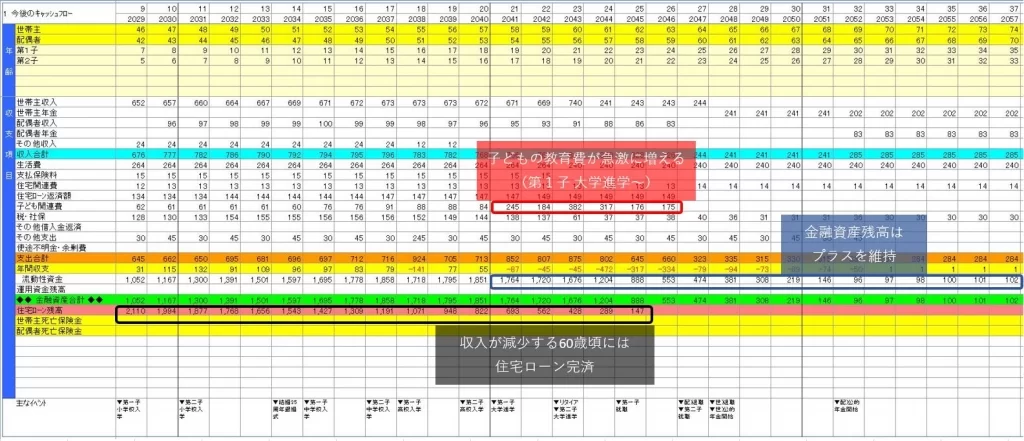

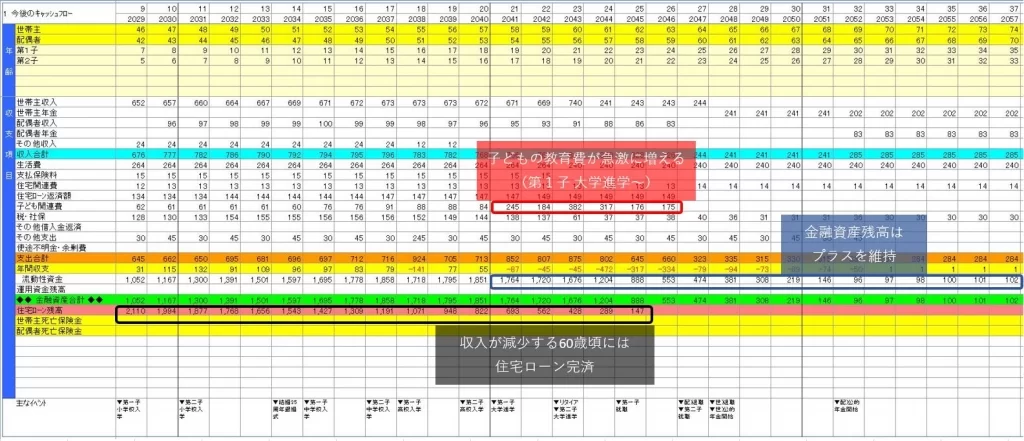

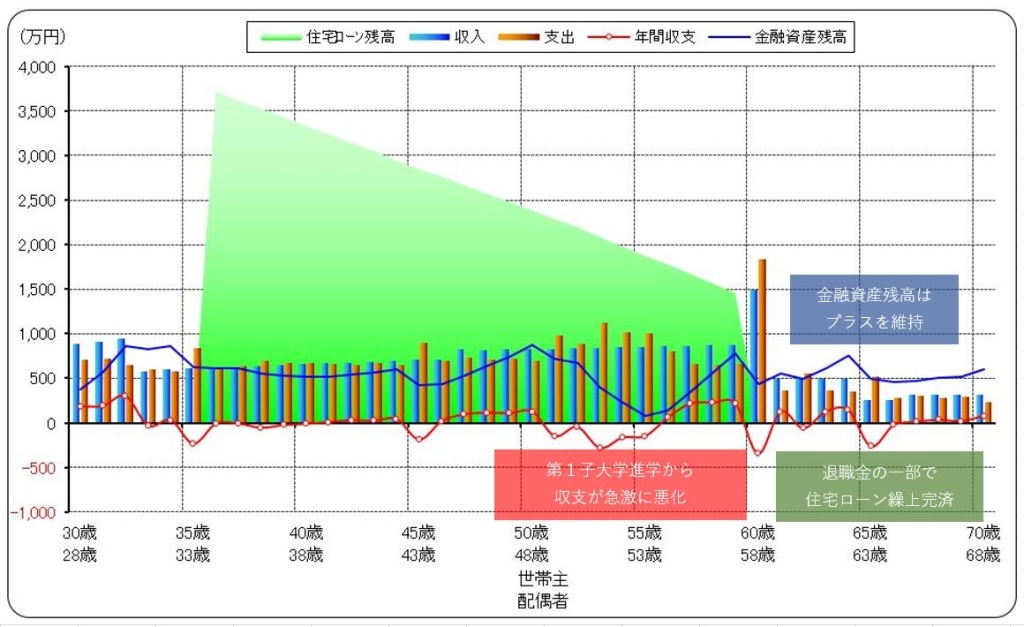

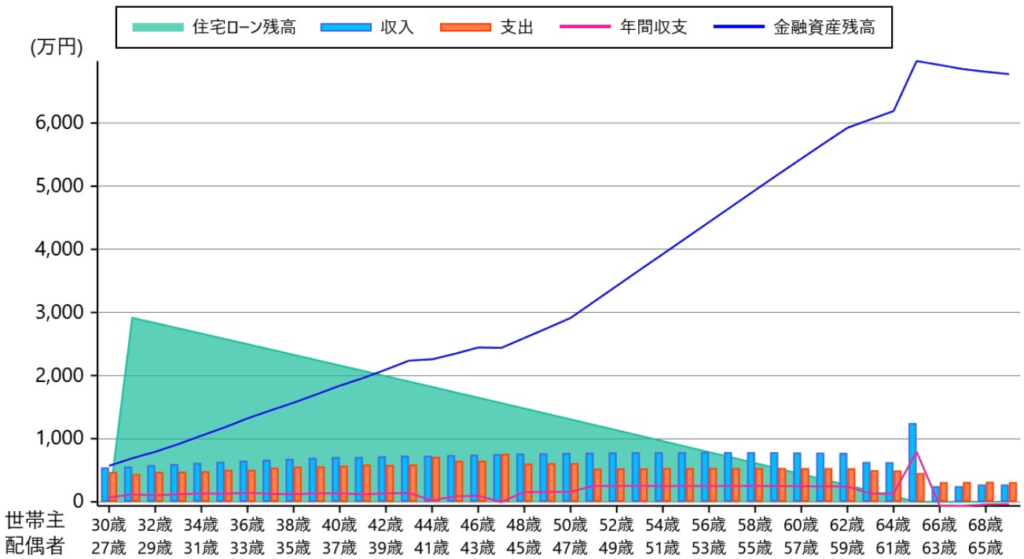

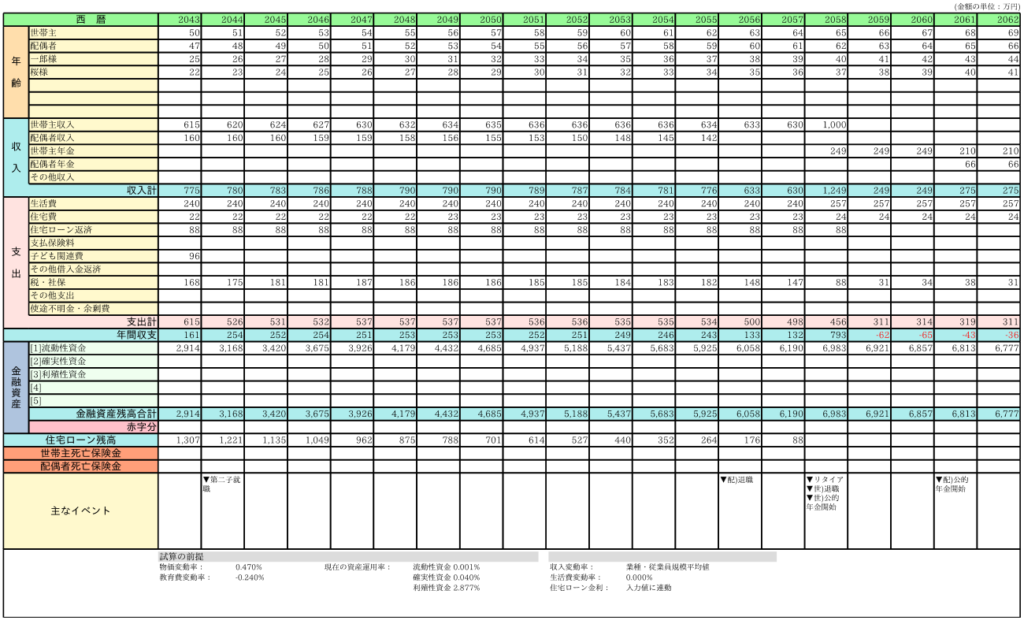

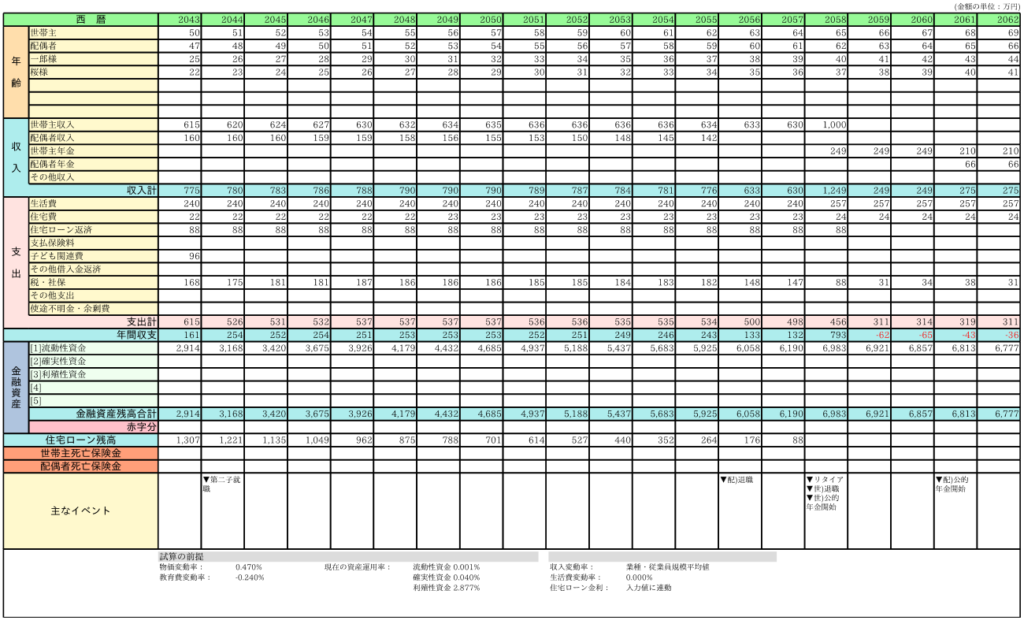

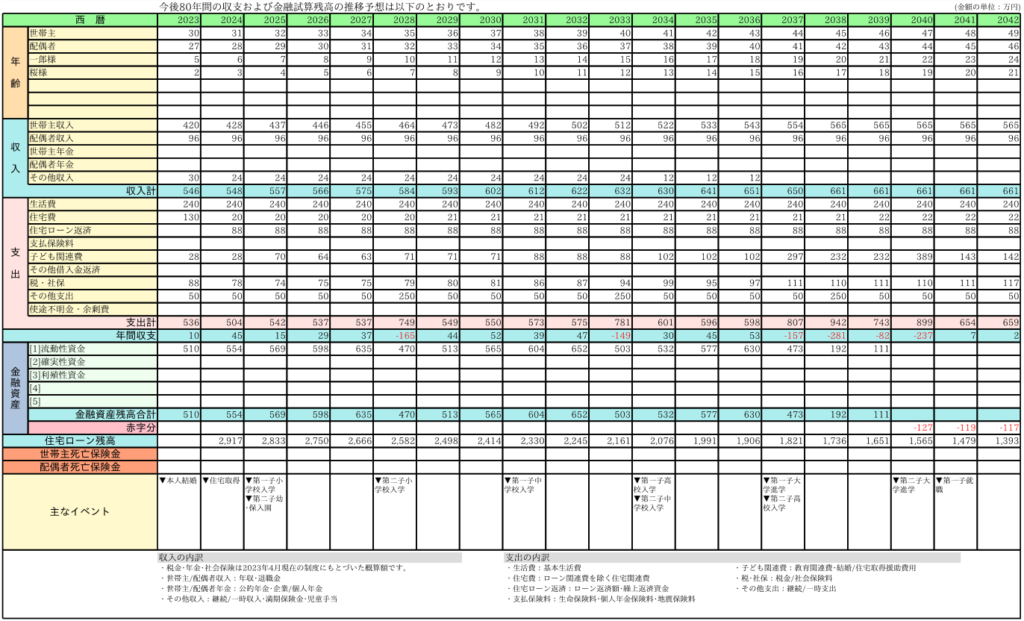

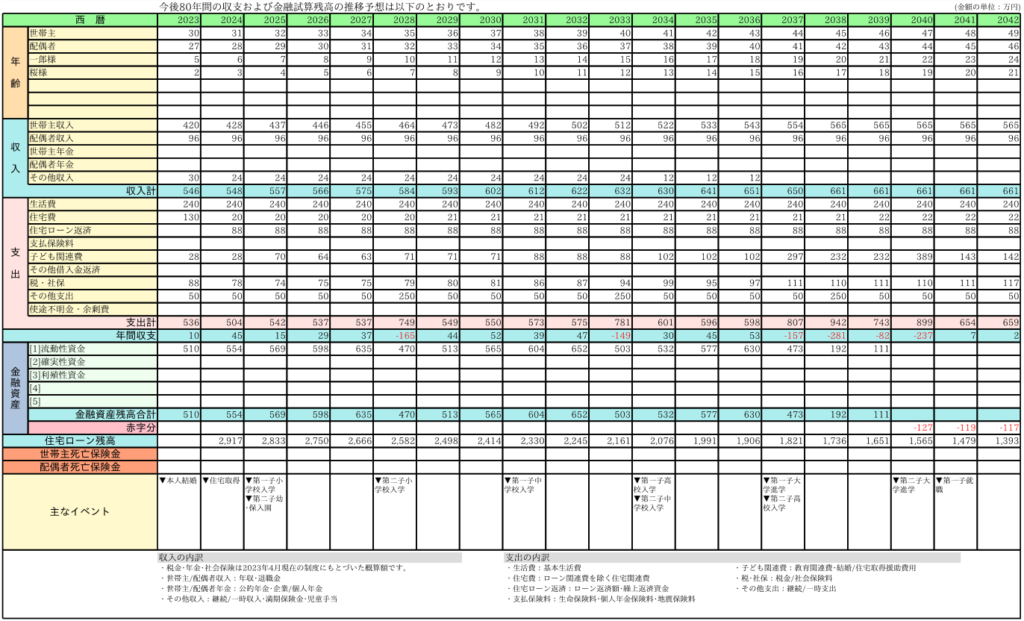

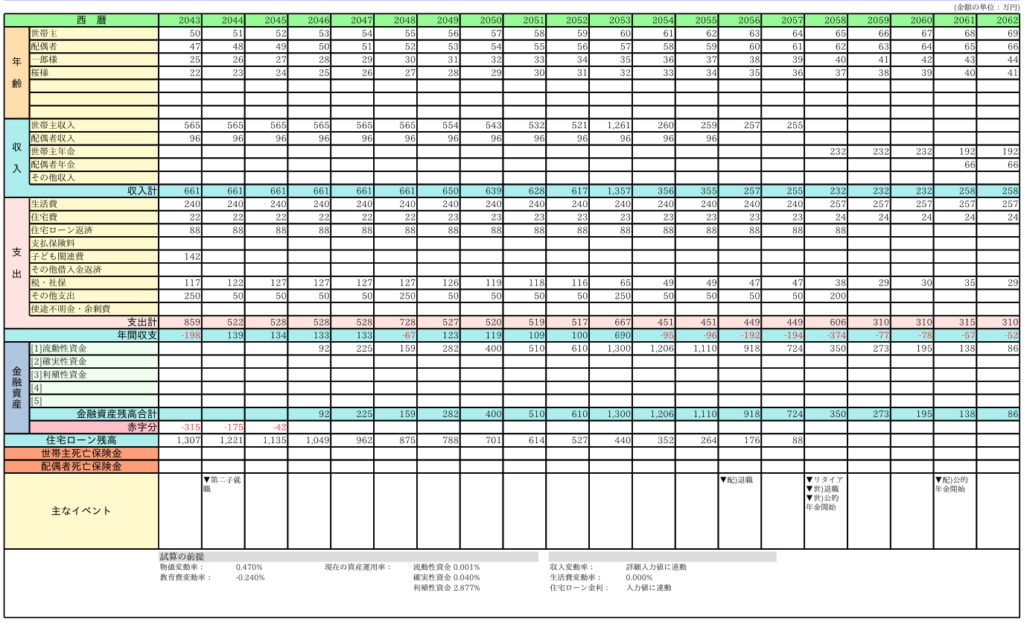

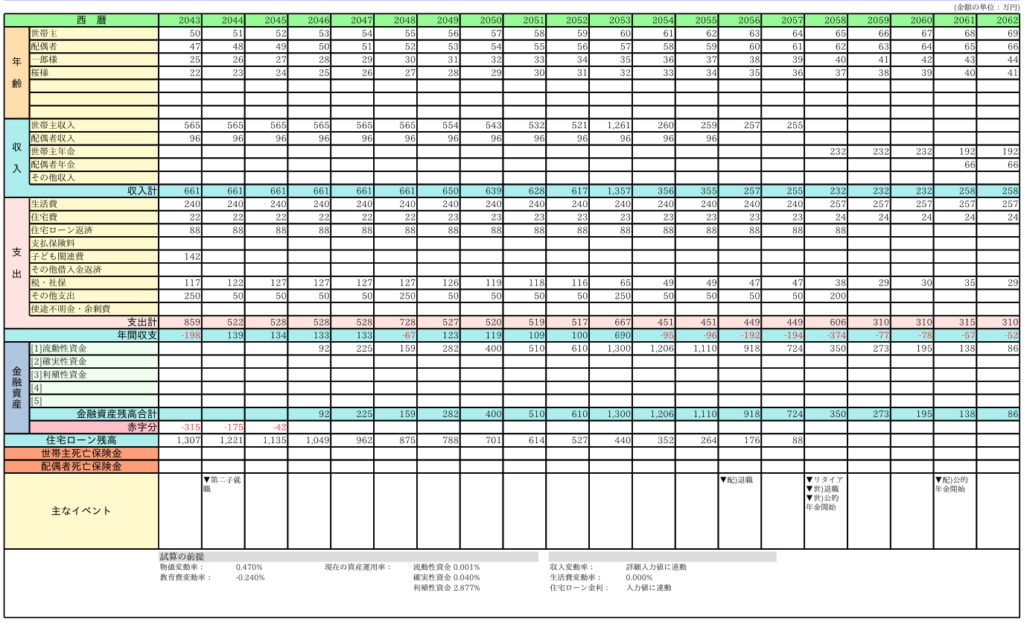

【ライフプランのキャッシュフロー表】

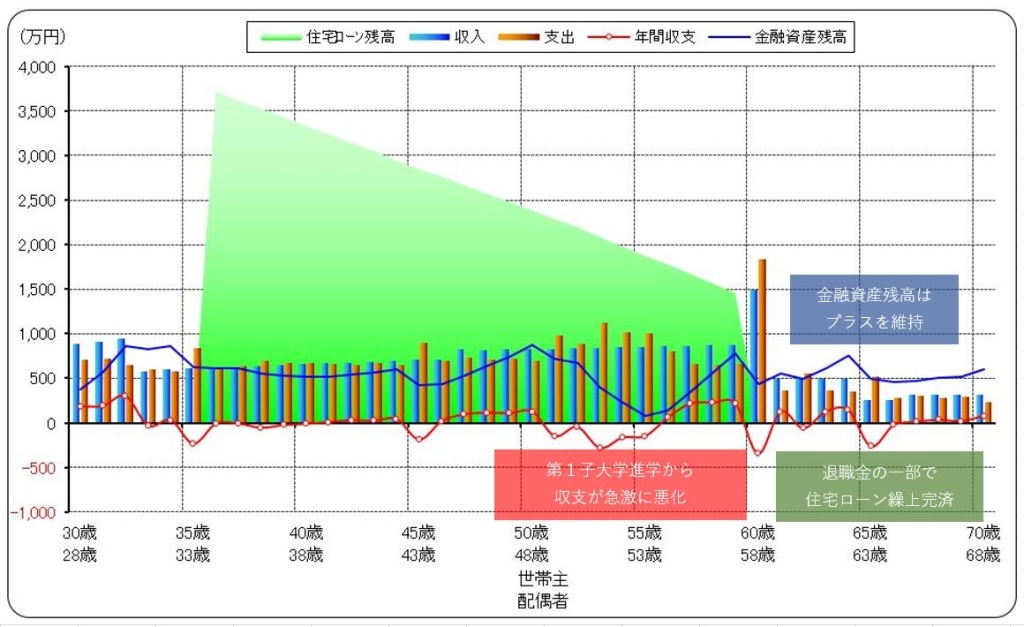

わたしのFP相談では、キャッシュフロー表をグラフ化したもの(下の画像)をお見せしながらアドバイスします。

ライフプランを作るというのは、どう生きていくのかを確認するワークなんです。

「これから大切な家族と どういう人生を送っていきたいのか?」その答えを導き出せるのは、世界中探しても あなたしかいませんよね。

たしかに…。考えるのめんどくさいから、FPにいろいろ質問されてもテキトーに答えてたなぁ

じぶんが主体的に関わってないのに、“いつの間にか出来上がってるライフプラン”なんて ぜんぜん意味ないと思いませんか?

実在しない誰かのライフプランを見せられてるわけですから、そりゃピンとこないでしょうね

せっかくライフプランを作るなら「自分で作る」くらいの気持ちで参加しましょう。

なんなら自分で作ってもいいよね!

もちろんです。ちょっと調べれば、無料で使えるライフプランアプリやテンプレートが たくさん見つかりますよ。

概ね アプリ・クラウドで動作するものと、エクセルファイルに分類できるようです。それぞれのオススメはこちら。

わざわざアプリをインストールする必要はなく、ブラウザ上でそのまま使えます。SOMPOひまわり生命が運営しているので、利用するうえでも安心感がありますね。

いくつか特長をあげるとすれば、

・入力方法が工夫されていて、楽しみながら進められる

・キャッシュフローがパッと見てわかるようにビジュアル化されている

・家計簿アプリで利用者の多い マネーフォワードと連携できる

・生命保険会社が運営しているので、希望すればアドバイスをもらえる

といったところ。

手軽にライフプランを作ってみたい人や、自分で考えるのが苦手で 誰かに相談したい人に向いています。

エクセルファイルをダウンロードすれば、すぐに使えます。日本FP協会が提供しているので、使い方も懇切丁寧。用意されているテンプレートは4つです。

・家計の収支確認表

・家計のバランスシート

・ライフイベント表

・家計のキャッシュフロー表

ダウンロードページにあるリンクから FPへの無料体験相談ができたり、協会に登録されているFPを検索することもできますよ。

エクセルファイルを使い慣れている人や、ファイルを自分で管理したい人に向いています。

理想の生活がどんなものであれ、それを実現するベースにはお金が必要です。そう考えれば、将来のキャッシュフローを確認するのも悪くないでしょう。

誰がライフプランを作っても構いませんが、主体的に取り組んで「あなたのライフプラン」を完成させてください。多少は面倒に感じるかもしれませんが、費やした時間は決して無駄にはなりませんよ。

ライフプランでお困りなら、ふくろうの保険Naviにご相談ください。ファイナンシャルプランナー(FP)が無料でアドバイスいたします。

② あまりにも楽観的なライフプラン

FP相談でライフプランの依頼を受けると、面談時に源泉徴収票や確定申告書を拝見します。したがって いまの収入は正確に反映できるのですが「今後の変化をどう見積もるか」が実に悩ましい…。

Q)あなたの収入は これからどうなりますか?

① 上がる

② 変わらない

③ 下がる

ウチの会社は毎年昇給するルールだから、①が正解でしょ?

もちろん、そうなるシナリオもありますが、それで安心してしまっても大丈夫でしょうか? イメージしやすいように、具体例で説明しますね。

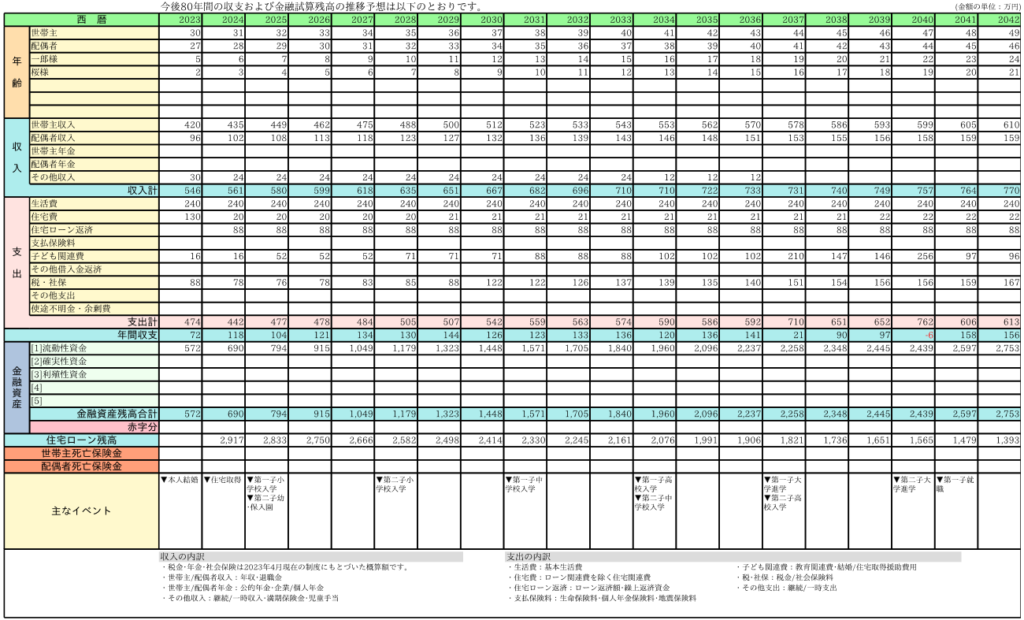

【家族構成】

夫 30歳、妻 27歳、長男 5歳、長女 2歳

【収入】

夫 420万円/年、定年65歳、退職金1,000万円

妻 96万円/年、定年60歳、退職金なし

【支出】

生活費 20万円/月

【貯蓄】

500万円

【住まい】

現在は賃貸で家賃10万円/月

→ 31歳でマイホーム購入 3,000万円を住宅ローン 変動金利0.169% 35年返済

【教育】

2人とも、幼稚園~大学まで オール国公立

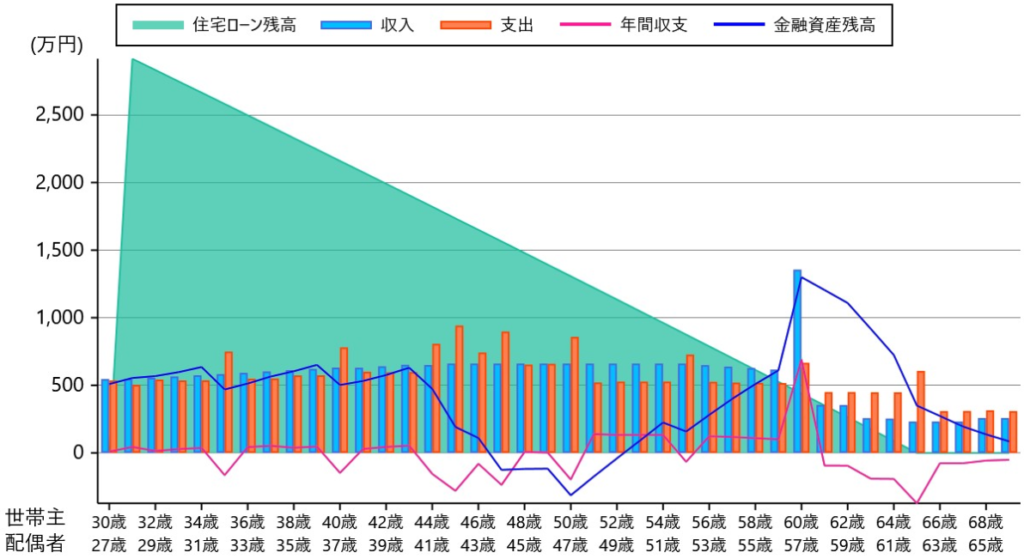

この世帯で、収入の推移を「全業種平均」の変動率でシミュレーションすると、ライフプランのグラフはこうなります。

いい感じだね! 退職時には7,000万円近くもお金が貯まるってスゴくない?

そうですね。では、キャッシュフロー表を見てみましょう。1枚目が夫30歳~49歳、2枚目が夫50歳~69歳です。

夫の収入は30歳の420万円から上がり続け、58歳でピークの636万円に達します。いっぽう、妻の収入は30歳の96万円から47歳で160万円まで上昇。統計上の「全業種平均」から導き出された結果です。

でも、あなたの勤め先は このとおりに昇給しますか?

実際には「平均の会社」なんて存在しませんよね。どの会社も独自の給与規定があって、昇給のペースも回数も 退職金の有無や金額も、ぜんぶバラバラ。

そもそも年功序列をやめる会社も増えましたし、業績が悪化したらボーナスも出ません。もっと言えば 定年まで勤めずに転職する人も珍しくない時代。こんな楽観的なライフプランを作っても意味ないです。

たしかにそうね。もっと堅実なライフプランで考えた方が良さそうだわ

もうひとつ、子どもの支出に関する見込みが甘すぎます。オール公立の目論見が崩れたら、あっけなく貧困に陥る可能性が高いでしょう。

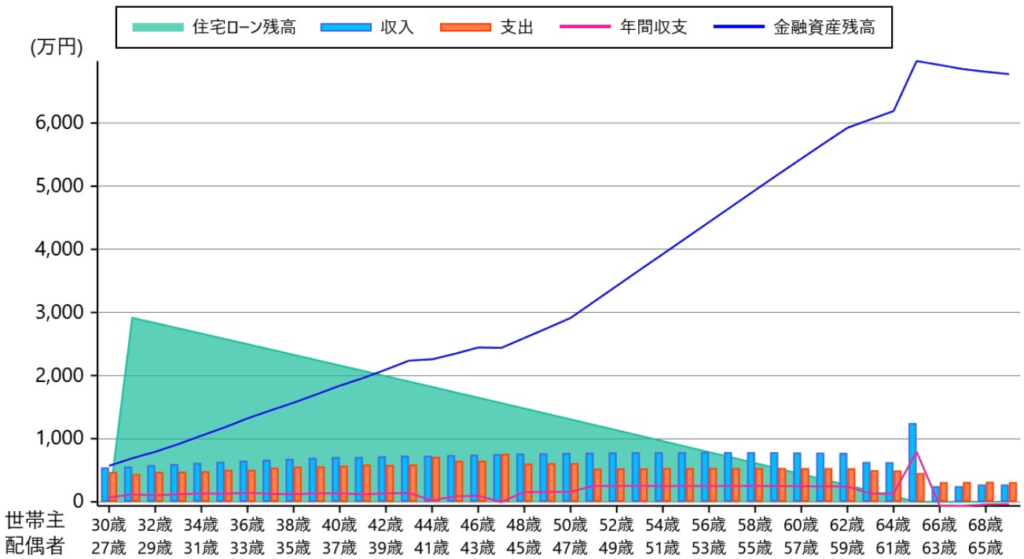

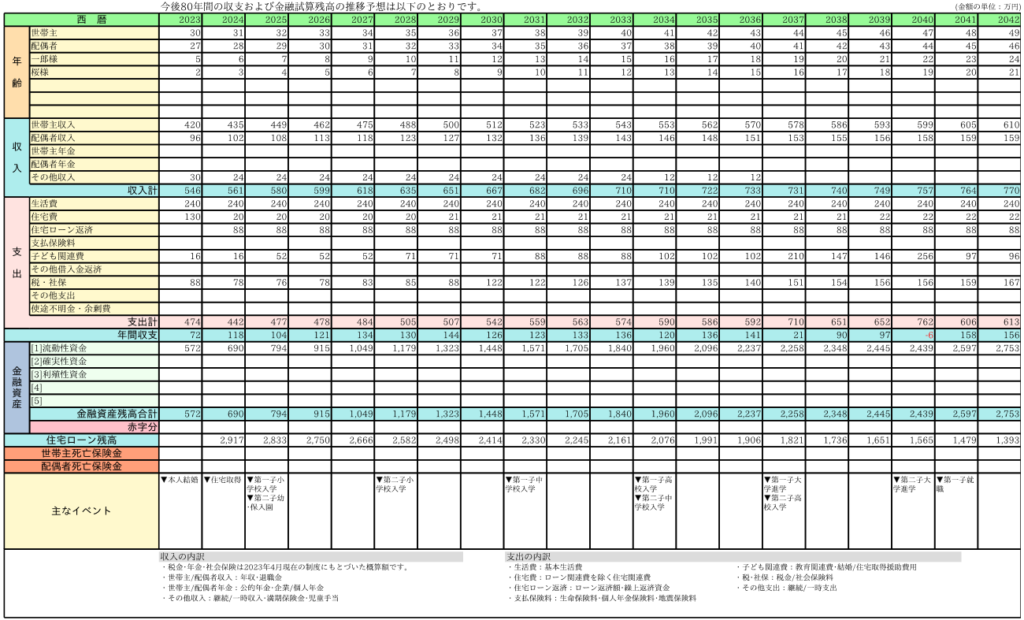

それでは、堅実なライフプラン例をお見せしましょう

さきほどのライフプランから変更した点は、次のとおりです。

変更点①【収入の変化】

・夫 30歳~45歳:年2%昇給 → 46歳~55歳:昇給なし → 56歳~59歳:年2%減給 → 60歳~65歳:59歳時の50%

(退職金は60歳時に1,000万円)

・妻 27歳~60歳:昇給なし

変更点②【支出の追加】

・クルマの買い替え費用(夫 35歳~69歳) 200万円/5年毎

・旅行・買い物・イベントなどの費用(夫 30歳~64歳) 50万円/年

変更点③【教育の進路】

・長男の進路は 幼稚園(私立)→小学校(公立)→中学校(公立)→高校(私立)→大学(私立理系)

・長女の進路は 幼稚園(私立)→小学校(公立)→中学校(公立)→高校(私立)→大学(私立文系)

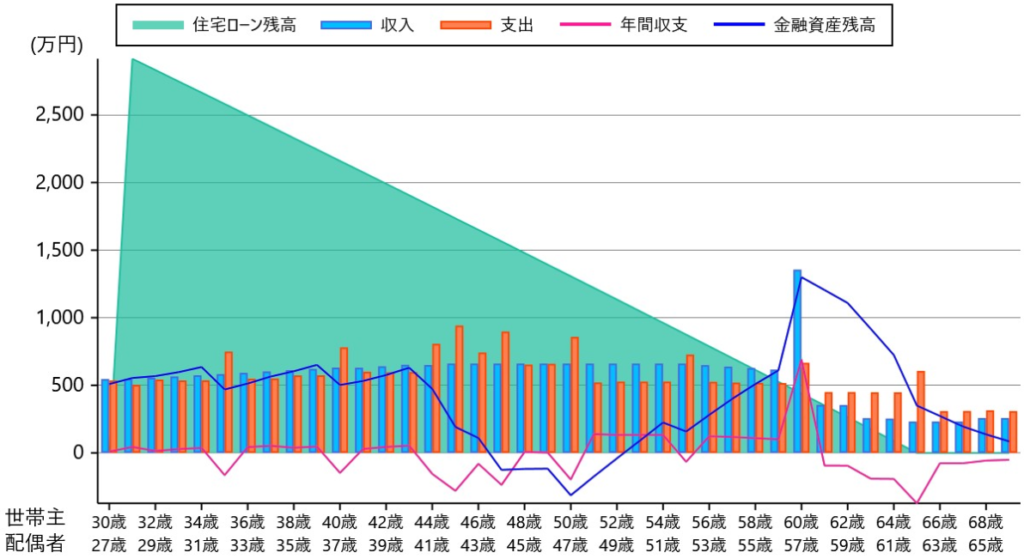

あれほどグングン右肩上がりだった預貯金残高が、ガタガタの折れ線グラフに…。なにも対策しなければ、夫が47歳のときに家計が破綻してしまいます。

キャッシュフロー表を見てみましょう。1枚目が夫30歳~49歳、2枚目が夫50歳~69歳です。

こんなに変わっちゃうの!?

はい。勤め先の給与規定を調べるのが面倒だからって テキトーに全業種平均を選んだり、子どもの進路を自分の都合で見積もったりしちゃダメですよ。

クルマが生活必需品なら維持費や買い替え費用も忘れずに。どれだけ大事に乗っても限度があるし、あんまり古いと修理代の方が高くつきますからね。

家族旅行だって、年に1回くらいは行きたいわ

そういう支出も あらかじめ見込んでおきましょう。とくに子どもが小さい頃は 思い出をたくさん作っておかないと、あとで後悔しますよ。

ひと昔前に「モノより思い出!」っていう日産自動車のCMがありましたが、ホントそのとおりじゃないですか? 時が経てば モノは劣化しますが、どんどん輝きを増すのが思い出(というのがアラフィフおじさんの実感)です。

ウチの子も大きくなって、今じゃ親より忙しい(笑) 小さな手をつないで はしゃいでた旅先のシーンは宝物です。たまに思い出すとホッコリしますよ。

家系破綻するライフプランを見せると 顔を曇らせる方が多いんですが、私は逆だと思います。早いうちに問題点が見つかったおかげで、対策できるんですから。

住宅購入など 大きな買い物をするタイミングなら、購入をキャンセルしたり 予算を下げればいい。それがイヤなら 収支を改善する対策を考える。こんなふうに行動の選択肢があるって、ほんとうに素晴らしいことなんですよ。

将来 お金の不安で苦しむより よっぽど良かった!

身の丈に合わない買い物してギリギリの生活に追い込まれた人からすれば、きっと羨ましいに違いありません。

③ 落ち込むほど悲観的なライフプラン

勤め先は中小企業だし、うちはガン家系だし、一人っ子だから親の介護もあるなぁ…。

楽観的すぎるライフプランもダメですが、あまり悲観的になってもいけません。その思考だと“先細りの人生”になってしまいます。

実際のFP相談でも よくあるんです。あれも心配、これも心配とやっていると、どんどん保守的な生き方になっちゃいますよね。

そんな毎日って楽しいですか?

興味深いアンケート結果をご紹介しましょう。

アメリカで90歳以上のご老人に聞きました。

Q)90年の人生を振り返って、唯一 後悔していることはなんですか?

これに対し、なんと90%の人が同じ答えでした。

A)もっと冒険しておけばよかった。

人は、やったことより やらなかったことに後悔するのね

はい。やりたいことがあるなら、どんどんトライしてください。(FPらしくない発言かもしれませんが)お金も家も、お墓には持っていけませんよ。

もうひとつ、とても素敵な「先人の教え」をお伝えします。

あなたが生まれたとき、

あなたは泣いていて周りの人たちは笑っていたでしょう。

だから、いつかあなたが死ぬとき、

あなたが笑っていて周りの人たちが泣いている。

そんな人生を送りなさい。

やりきった充実感に包まれて、笑いながら死にましょう。

ほんとうに意味ない? ライフプランの活用法3選

ライフプランを作るときの注意点は理解できたよ。でも、いまいちライフプランの使い方が分からないな

一生懸命ライフプランを作っても、それを活かせなかったら意味ないですもんね。具体的な使用法を知って、ライフプランのメリットを存分に享受しましょう。

ここからは、ライフプランの活用法を3つ お伝えしていきますね

① 人生のパートナーとビジョンを共有する

夫婦で意見が分かれちゃって…。どうしたらいいかしら

ライフプランを作っていると、よくある話です。夫婦といっても別々の人間なんですから 考え方が違って当たり前。そんなときは、とことん話し合いましょう。

忙しい毎日を送っていると、パートナーと話す時間って意外と少ないですよね。まして“これからの人生について じっくり話し合う機会”なんて、ライフプランでも作らなければ永遠になかったかもしれません。

みなさん、こんなことを話しています

【働き方】

例)共働きを続けるのか?

【家族構成】

例)子どもの人数は?

【教育方針】

例)熱心にサポートする? それとも、ノビノビ育てる?

【住まい】

例)賃貸と持ち家どっち?

【親の介護】

例)老人ホーム? それとも、在宅で面倒をみる?

【老後】

例)元気なうちは働き続ける? それとも、早めにリタイヤして質素に暮らす?

子どもの育て方で衝突することがあって モヤモヤしてたんだ。スッキリ解消するいいチャンスだね!

ずっと一緒に暮らしていくパートナーと折り合いをつけるのは すごく大切なことだし、どうせやるなら早い時期のほうがいいに決まってます。

人生を共にするパートナーがいる方は、二人三脚でライフプランを作りってください

② 「鳥の目、虫の目、魚の目」でお金の流れをつかむ

ライフプランは、なんとなく眺めているだけじゃフル活用できません。ちょっとしたコツがありますので、ぜひ覚えておきましょう。

ところで、あなたは「鳥の目、虫の目、魚の目」って聞いたことありますか?

【鳥の目】

広く物事の全体像を俯瞰する視点。目先の問題に捉われず、解決の糸口を見つけ出せる。

【虫の目】

細部を注意深く観察する視点。スモールステップをクリアしていけば、着実に目標へ到達できる。

【魚の目】

変化を察知して先を読む視点。うまく対応することで、時代の流れに乗っていける。

この3つの目でライフプランを見てください。鳥の目で「長期スパンのお金の流れ」を俯瞰し、虫の目で「いまできること」を日々改善すれば、人から馬鹿にされるくらいビッグな夢だって叶うかも。

行先を設定したら、現在地から誘導してくれる。まるで「カーナビ」みたいね。

でも、それだけじゃ足りないんです。

予定通りにいかないのが人生。想定外のことが バンバン発生します。そもそも、ひとりで生きてるわけじゃないですからね。世界中で起こることが、あなたの生活に影響を与えるでしょう。

そこで役立つのが魚の目です。「環境の変化」に合わせて柔軟に対応していけば、目的地へスムーズにたどり着けますよ。

時流に逆行してもツライだけ。世間の荒波をスイスイ泳いでください。

③ 定期的な見直しで軌道修正する

できれば年に1回はライフプランの見直しをしましょう。

ライフプランって、完成したら終わりじゃないの?

それじゃ、意味ないです。どれだけ頑張って精緻なライフプランを作っても、未来予測ができるわけじゃありません。

そんなことできるなら、わたしもFPを辞めて占い師になってます(笑)

ライフプランでわかるのは、いま予測できる変化が的中したらどうなるのか。これだけです。でも、そんな都合のいい日々は続きませんよね。必ず現実とのギャップが生まれてきます。

そこで重要なのが 定期的な見直し。マイルールでタイミングを定めたら、淡々と軌道修正を繰り返していきましょう。

・元旦に家族で集まって、ライフプランを見ながら1年の目標を話し合う

・オリンピックの開催に合わせて、ライフプランのズレを修正する

・ワールドカップが始まったら、決勝戦までにライフプランを最新情報に更新する

オススメは元旦。でも、毎年は面倒という人は 4年に1回でもいいから、必ず見直しをしてください。やらないより、ぜんぜんマシです。

元旦って、特別な気分よね。わが家のマイルールにしようかしら。

ところで、ライフプランは「レコーディングダイエット」に似ています。

今のあなたが作ったライフプランは、未来のあなたから見ると“記録(レコード)”ですよね?

「なりたい自分」をライフプランに反映させたのに、1年後 そのとおりになってない自分がいる。すると、ギャップを埋めようとするチカラが働いて、(ふだん意識していないときも)理想の自分へ近づく行動を選ぶようになります。

ライフプランって、けっこうスゴイでしょ⁉ あなたの夢実現ツールとして ぜひ使い倒してください

まとめ:「意味ない ライフプラン」じゃ、もったいない!

ライフプランは作り方や使い方を間違えたら、まったく意味ない紙切れです。それどころか、誰かが作った楽観的なライフプランを過信して 大きな買い物をしてしまうケースでは、害悪をもたらしていると言えるでしょう。

いっぽう、正しく完成させたライフプランを定期的に見直していけば、頼れる“人生の羅針盤”になってくれます。

この記事で “ライフプランの活用法”を学んだ あなたなら きっと大丈夫。ちょうどいい機会です。共に暮らすパートナーがいる方は、これからの人生をじっくり話し合ってください。

最後にもういちどポイントをまとめます。

・ライフプラン作成は、どう生きていくかを確認するワーク。主体的に取り組もう

・楽観的なライフプランは危険。むしろ、課題をあぶり出して 改善策を考えるのが正解

・悲観的なライフプランじゃ、死ぬときに後悔する。もっと人生を冒険するべし

・パートナーと意見が合わないのは当たり前。そこから折り合いをつければお互いを理解できる

・せっかくライフプランを作ったなら「鳥の目、虫の目、魚の目」でフル活用せよ

・ライフプランの定期的な見直しで、現実とのギャップを埋めるチカラが目覚める

冒険を楽しむような、ワクワクした気持ちで毎日を過ごせたらいいですね。人生最後の日に あなたの心が晴れていますように!

【執筆者:内田 正雄(Uchida Masao)】

ファイナンシャルプランナー(FP)|住宅ローンアドバイザー|宅建士(資格者)|証券外務員一種

タヌキと出会うのが珍しくない、のんびりした郊外に住む ファイナンシャルプランナー(FP)。横浜国立大学を卒業後、ミサワホームに入社。マイホーム取得という大きな買い物をサポートするためにFP資格を取得。ライフプランを作る重要性に目覚め、住宅ローンの有料相談を展開する保険代理店などで多くの経験を積んだ。豊かなライフスタイルにつながる情報を発信中。